Le portefeuille Easy Immo Europe

Pour investir sur le marché immobilier européen à moindre coût.

Investir dans l’immobilier : une aventure séduisante, mais la complexité et les frais refroidissent.

Les Français ont une passion pour l’immobilier, qui est souvent considéré comme une valeur refuge. D’après une étude réalisée par l’institut Poll&Roll pour le compte de Masteos, 41% des Français sondés aimeraient se lancer dans l’immobilier locatif. Si on extrapole à l’échelle de la France, c’est considérable !

Mais, finalement, relativement peu de ces Français se lanceront. Car l’achat immobilier et les démarches pour les crédits sont souvent jugés complexes. Et, car les prix de l’immobilier peuvent refroidir cet enthousiasme.

Les frais d’achat sont également considérables pour un achat immobilier, et cela peut décourager. Les frais d’acquisition ou de notaire représentent environ 7 à 8% du prix d’achat dans l’ancien, auquel il faudra rajouter en général au minimum 3% additionnels pour les frais d’agence, si vous passez par une agence. Sans parler des frais de crédit, d’assurance, voire de travaux.

L’immobilier locatif via SCPI (Société Civile en Placement Immobilier) peut alors être envisagé. Mais les frais de souscription entre 8% et 12% démotiveront la plupart.

Est-ce possible d’investir en immobilier sans ce type de frais à l’entrée?

Oui.

Il est possible d’investir en immobilier sans les frais d'entrée précédemment décrits en achetant des actions de «Sociétés d’Investissement Immobilier Cotées» (SIIC, également appelées foncières cotées). Il s’agit de sociétés telles que Klépierre, Unibail-Rodamco et Icade, qui investissent dans l’immobilier et vous distribueront des dividendes en fonction des loyers qu’ils perçoivent.

Il est également possible d’investir indirectement dans ces foncières via un PEA. Il suffit d’acheter un seul ETF tel que Lyxor PEA Immobilier Europe (FTSE EPRA/NAREIT) UCITS ETF (FR0011869304). En investissant dans cet ETF, c’est comme si vous investissiez indirectement dans plus d’une centaine de foncières en Europe.

Investir dans cet ETF a de nombreux avantages :

Mais cette façon d’investir en immobilier a également 2 inconvénients :

L’inconvénient principal est lié à la volatilité et plus précisément au risque de Krach. C’est justement ce risque majeur qu’Easy Immo Europe essaie d’atténuer.

Qu’y a-t-il dans ce portefeuille?

Easy Immo Europe est ultra simple. Il investit uniquement dans un des ETF indiqués ci-dessus, mais de façon dynamique et non statique. Concrètement, chaque mois, 3 types de configuration peuvent se produire en fonction du marché et des calculs de notre algorithme :

Les mouvements du portefeuille sont réalisés en début de mois. Le portefeuille est alors conservé sans mouvement pendant un mois.

Cette approche dynamique essaie d’amortir partiellement les fortes chutes ou krachs qui arriveront avec une approche statique.

Quels sont les résultats? À quoi s’attendre?

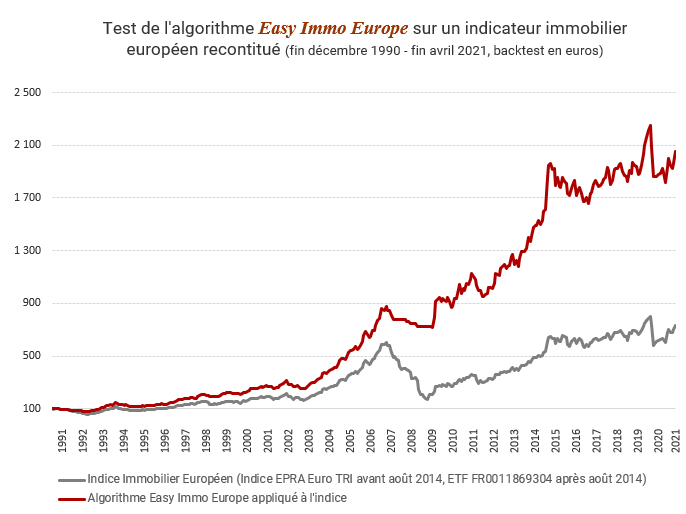

Nous avons back-testé notre approche et notre algorithme sur un indice immobilier européen reconstitué.

L’investissement de façon statique aurait permis d’obtenir les résultats sur la courbe grise ci-dessous. L’alternative avec notre approche Easy Immo Europe est représentée avec la courbe rouge.

Comme vous pouvez le voir, notre approche dynamique nous aurait permis d’amortir efficacement le terrible krach des années 2007/2009 sur les foncières. Durant ces années, la chute maximale calculée en fin de mois aurait été restreinte à -18% avec notre approche vs -71% avec l’approche statique! Notre algorithme aurait également été efficace vis-à-vis des krachs du début des années 1990 (-19% vs -40%) et de mars/avril 2020 (-19% vs -27%). Et globalement, notre approche aurait été plus performante que l’approche statique sur le long terme.

Cet algorithme n’est pas parfait : certaines années, comme en 2015/2016, auraient été délicates, et il est parfois frustrant de sortir du marché alors qu’on aurait mieux fait d’y rester (on ne peut le savoir qu’a posteriori).

On a essayé de pallier partiellement cette frustration en limitant la plupart du temps les sorties du marché à 50% du portefeuille. Quand l’algorithme aura raison, on aura bien fait de sortir au moins partiellement du marché. Et quand l’algorithme aura tort, on sera un peu moins frustré, car on aura la plupart du temps bénéficié de 50% de l’appréciation du marché. C’est ce qui s’appelle «voir le verre à moitié plein». Et cela peut être psychologiquement non négligeable pour nous aider à conserver ce type d’approche sur le long terme.

Au final, le choix entre l’approche dynamique ou statistique reste personnel. Si le risque de krach vous laisse relativement indifférent, l’approche statique pourrait vous convenir. Sinon, une approche dynamique telle qu’Easy Immo Europe pourrait être envisagée. À vous de vous positionner*.

Quels sont les objectifs de ce portefeuille?

L’objectif principal de ce portefeuille est d’investir sur l’immobilier européen en essayant d’amortir partiellement les futurs krachs.

Notre algorithme essaie également de surperformer par rapport à l’indice de référence, mais cela reste un objectif secondaire.

Ce portefeuille évoluera-t-il à l’avenir?

Nous avons fait le choix de lancer ce portefeuille avec un seul ETF pour le moment. Nous aurions aimé trouver un ETF éligible au PEA qui permettrait d’investir également dans des marchés non européens. Mais nous n’en avons pas trouvé à ce jour.

Nous pourrions être amenés à l’avenir à ajuster ce modèle dans les cas suivants:

- 1L’ETF sélectionné n’est plus disponible via PEA (même si cela semble improbable à moyen terme).

- 2De nouveaux ETF convaincants ou complémentaires éligibles au PEA sont lancés (e.g. ETF pour investir sur le marché immobilier américain, ETF plus globaux…).

Toute évolution devra s’inscrire dans l’objectif principal qui est d’investir sur l’immobilier en essayant d’amortir partiellement les futurs krachs.

Comment accéder à ce portefeuille?

Ce portefeuille est inclus dans l’abonnement All Easy.

* L’investissement en bourse implique des risques. Les publications et les compositions des portefeuilles génériques diffusées par le Site Piloter Son PEA sont le reflet de nos analyses et de nos opinions. Les positions exprimées ont un caractère général, et ne peuvent être assimilées à des recommandations individualisées, car elles ne sont pas adaptées à chaque situation personnelle. Les lecteurs sont encouragés à prendre leurs propres décisions en fonction de leur situation et de leurs objectifs patrimoniaux. Chaque lecteur reste seul responsable de ses décisions d'investissement. Pour plus de détails, merci de consulter les CGU et les CGA du Site.